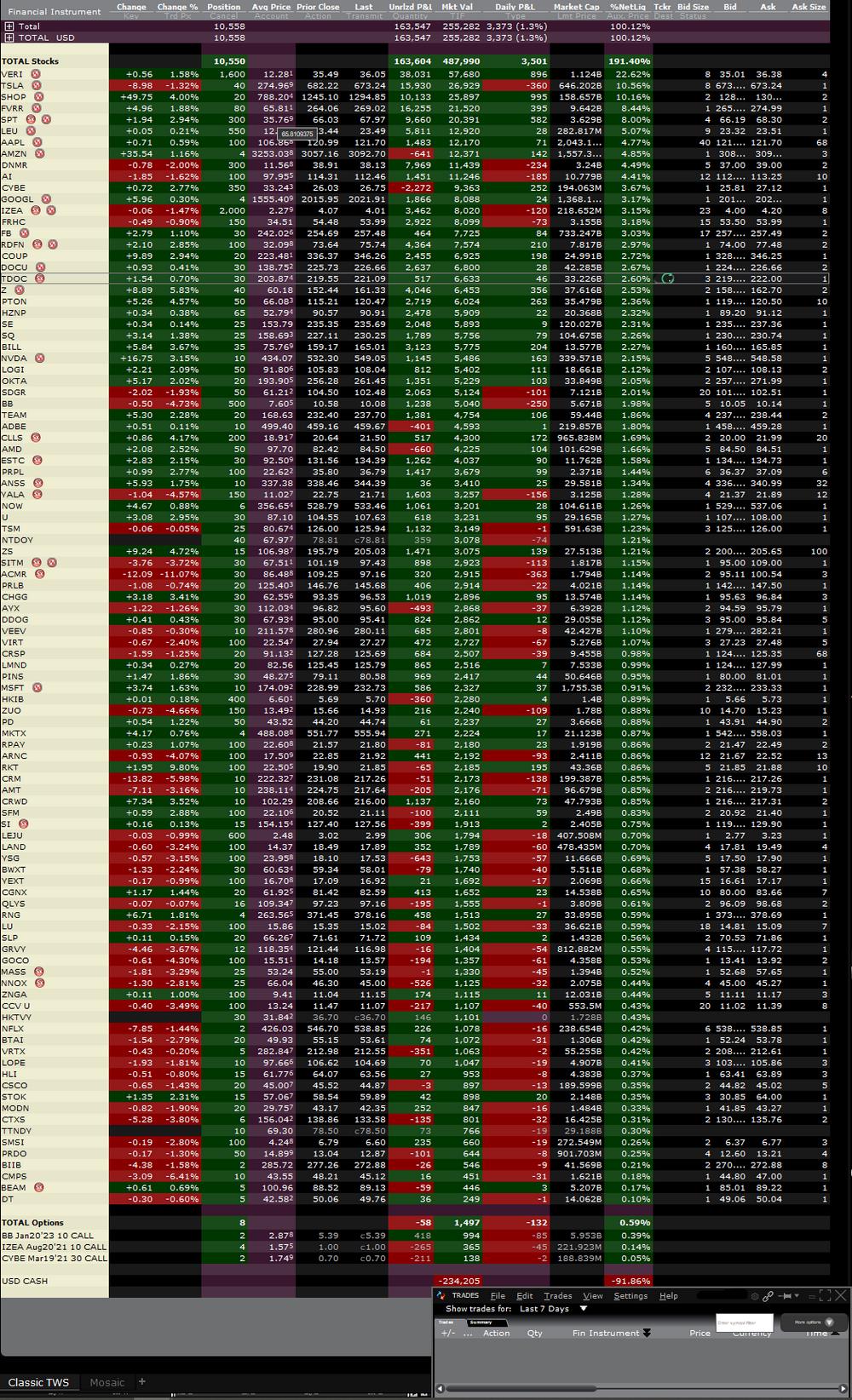

//對今次回調做個小總結 我個倉最高位$344k, leverage ratio 1.67 星期五收市個倉係$255k, leverage ratio 1.91 暫時YTD +21%, MTD(至2月尾) -10% 今次我由二月頭開始一早收手無乜買貨,更加易挨過波幅,睇番我D貼倉圖可以見到 上年九月回調leverage ratio 由2 最跌到落低 2.43都無margin call 九月上次我喺係大跌前嗰一日仲大手加緊貨嘅 作為投資者,我要做嘅係用合理價錢去買有前景而且會愈賺愈多嘅公司,最怕嘅係用過高嘅價錢接手生意 就好似巴菲特係最新2021 annual letter所講,佢係2016年犯咗一個大錯,用過高嘅價錢收購咗Precision Castparts 所以一個equity investor,應該要識基本嘅估價方法加有自己嘅見解 每一個買入決定都keep住"以合理價錢買有前景公司"嘅原則 同樣道理,equity係咪有泡沫就係基於同一原則, FX rate係基於各currencies嘅供求同利率 Commodities嘅價值/價格係基於供求同利率 Bond嘅價值係基於default risk同利率 Equity嘅價值係基於公司未來賺幾多錢同利率 一個市場嘅泡沫形成係由過度投機所導致,只要有人參與市埸,就有投機行為,就有機會有泡沫 要避開唔好中招,就要識嗰個市場買賣緊嘅個件嘢嘅價值有冇過大幅度偏離成交價 而眾多市埸之中,我認為Equity嘅價值係最有數得計,原因如下: FX rate同Commodities講供求,但供求有會比個成交價影響,供求同成交價兩者互相reinforce, 而且太多市埸參與者,好難真係知到個供同求 Bond講default risk,好難quantify Equity講公司未來賺幾多錢,有D公司有比guidance, 又有analyst做estimate, 又有之前嘅growth rate有往跡可尋 所以Equity investor識得為一壇生意估值就已經可以大大減低踩入Equity market bubble嘅風險 亦係因為同樣原因,今次我SH,因為我唔認為而家嘅估值去到高到離譜嘅level 只要心入面有呢把"以合理價錢買有前景公司"嘅尺,就唔洗成日驚咩野股災,第2隻腳,泡沫爆破 因為公司嘅價值一定會長遠被反映番出嚟 #貼倉 // 小西門寺 - 從投學起